Die Eckdaten

- Zinsen: 4,25 % p.a.

- Bonus: 1,50 % p.a. bezogen auf den Investitionsbetrag

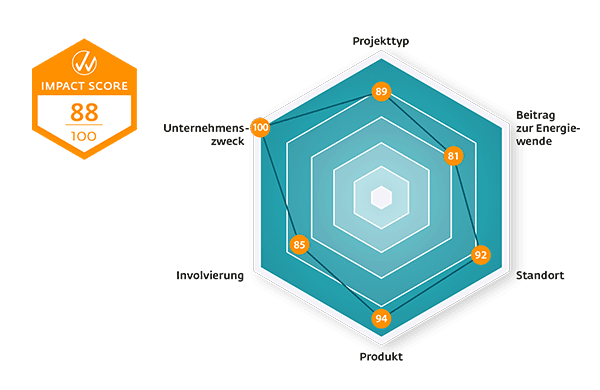

- Impact Score: 88/100 (mehr erfahren)

- Laufzeit: bis 31.12.2025

- Produktart: Digitales Wertpapier

- Investitionsbetrag: ab 250 Euro

- Emissionsvolumen: 800.000 Euro

Das Projekt

Bei den erworbenen Windkraftanlagen handelt es sich um zwei Windräder in Höheinöd (Landkreis Südwestpfalz) vom Typ ENERCON E-70 E4 mit einer Nabenhöhe von 113,5 Metern und einer Nennleistung von jeweils 2,3 Megawatt (MW). Das dritte Windrad befindet sich in Walhausen (Landkreis Cochem-Zell) und ist vom Typ ENERCON E-66/20.70 mit einer Nabenhöhe von 98 Metern und einer Nennleistung von insgesamt 2,0 Megawatt (MW).

Die drei Windräder erreichen insgesamt einen durchschnittlichen Jahresenergieertrag von rund 8.800.000 Kilowattstunden (kWh) und sparen ca. 6.200 Tonnen CO2 jährlich ein. Die erzeugte Strommenge reicht aus, um ca. 3.520 Privathaushalte pro Jahr mit klimafreundlichen Windstrom zu versorgen.

Windkraftanlagen Höheinöd

Windkraftanlagen Wallhausen

Die drei Anlagen befinden sich ihrem Alter entsprechend in einem guten Zustand.

Nach dem Auslaufen der gesetzlichen Einspeisevergütung sollen die Anlagen entweder weiterbetrieben werden oder durch leistungsstärkere Anlagen (Repowering) ersetzt werden, da die Standorte ein gutes Repowering-Potenzial bieten.

Aktueller Stand

Die wi Wind & Solar 10 GmbH & Co. KG leistet durch ihre Geschäftstätigkeit einen wichtigen Beitrag zum Erreichen der Klimaneutralität und will speziell durch den Erwerb und Betrieb vorhandener Windkraftanlagen grünen Strom ins Netz einspeisen und damit CO2 einsparen.

Bereits Ende Mai konnte die Emittentin wi Wind & Solar 10 GmbH & Co. KG den Erwerb von drei Windkraftanlagen in Höheinöd und Walhausen (Rheinland-Pfalz) mit einer kumulierten EEG-Vergütung von 3,7 Mio. Euro (bis 2026) abschließen. Der Erwerb der Anlagen konnte mit Eigenkapital, Kommanditbeteiligungen, einer Crowdinvesting-Kampagne (Windanleihe Pfälzerbergland & Hunsrück I) sowie mit einer kurzfristig gewährten Zwischenfinanzierung (Darlehen) finanziert werden.

Bei diesem Crowdinvesting handelt es sich um ein Folgeprojekt der „Windanleihe Pfälzerbergland & Hunsrück I“. Seit der Strukturierung dieses ersten Produktes kam es zu einigen gravierenden Verschiebungen im Markt. Der Angriff Russlands auf die Ukraine hat für eine Erhöhung der Strompreise gesorgt. Gleichzeitig hat der Konflikt gezeigt, wie wichtig eine Unabhängigkeit fossiler Brennstoffe ist und die Nachfrage nach Erneuerbaren Energien steigen lassen.

Vor diesem Hintergrund und aufgrund der weit fortgeschrittenen Planungs- und Vorbereitungsarbeiten geht die Emittentin heute davon aus, dass ihre Anlagen in den nächsten Jahren repowered (Austausch von Altanlagen durch leistungsstärkere Windkraftanlagen) werden können. Dadurch reduziert sich der zu finanzierende Zeitraum erheblich, weshalb dieses Produkt eine deutlich kürzere Laufzeit, als das Vorgängerprodukt aufweist.

Zur Teilkompensation der Folgen der steigenden Inflation erhalten die Anleger potenziell eine variable Bonuskomponente, welche an die aktuelle Preisentwicklung auf den Energiemärkten gekoppelt ist.

Ihre Chancen bei einer Investition in die Windkraftanlagen Pfälzerbergland und Hunsrück II

- Attraktive Anlagekonditionen mit Festverzinsung und variabler Bonuskomponente

- Zweckgebundene Mittelverwendung für bereits bestehende Windkraftanlagen

- Hohes Repowering-Potenzial der Anlagen,

- Keine Fremdkapitalfinanzierung und damit keine erstrangigen Ansprüche, welche im Insolvenzfall zuerst bedient werden müssten

- Unterjährige Tilgung

- Fixe, gesetzliche Einspeisevergütung bis Laufzeitende und dadurch gut prognostizierbare Umsatzerlöse

- Versicherung der Anlagen gegen wesentliche Schadensereignisse und Betriebsrisiken

Ihre Risiken

- Totalverlust des eingesetzten Vermögens (keine Nachschusspflicht)

Bitte informieren Sie sich sorgfältig über weitere bestehende Risiken.

Beitrag zu UN-Zielen für Nachhaltige Entwicklung

Die erzeugte Strommenge reicht aus, um ca. 3.520 Privathaushalte pro Jahr mit klimafreundlichem Windstrom zu versorgen.

Das Windprojekt unterstützt konkret zwei Ziele der Sustainable Development Goals (kurz SDG) der UN. Diese insgesamt 17 Ziele dienen der Sicherung einer nachhaltigen Entwicklung auf ökonomischer, sozialer sowie ökologischer Ebene. Konkret werden die beiden Ziele 7 und 13 unterstützt.

Ziel 7:

Zugang zu bezahlbarer, verlässlicher, nachhaltiger und moderner Energie für alle sichern

Ziel 13:

Umgehend Maßnahmen zur Bekämpfung des Klimawandels und seiner Auswirkungen ergreifen

WIWIN Impact Scoring

Sie haben noch offene Fragen und wollen mehr mehr zum WIWIN Impact Scoring erfahren? Hier finden Sie alle Informationen zum WIWIN Impact Scoring

Mittelverwendung

Die Emittentin plant die eingeworbenen Mittel für die Ablösung einer Zwischenfinanzierung, die für den Erwerb der drei Windenergieanlagen in Anspruch genommen wurde, einzusetzen.