Die Eckdaten

- Rendite: 2,50 % p.a.

- Bonus: max. 0,50 % p.a. bezogen auf den Investitionsbetrag

- Impact Score: 87/100

- Laufzeit: bis 30.08.2023

- Investitionszeitraum: ab 03.03., 12.00 Uhr

- Produktart: Digitales Wertpapier

- Emissionsvolumen: 300.000 Euro

Was ist die Wi Kurzanleihe 02/23?

Ab dem 03. März haben Sie die Möglichkeit, über Crowdinvesting in die Wi Kurzanleihe 02/23 zu investieren.

Profitieren Sie von einer flexiblen Geldanlage mit echt grünem Impact:

Wir zeigen Ihnen, wie Ihr Geld arbeitet:

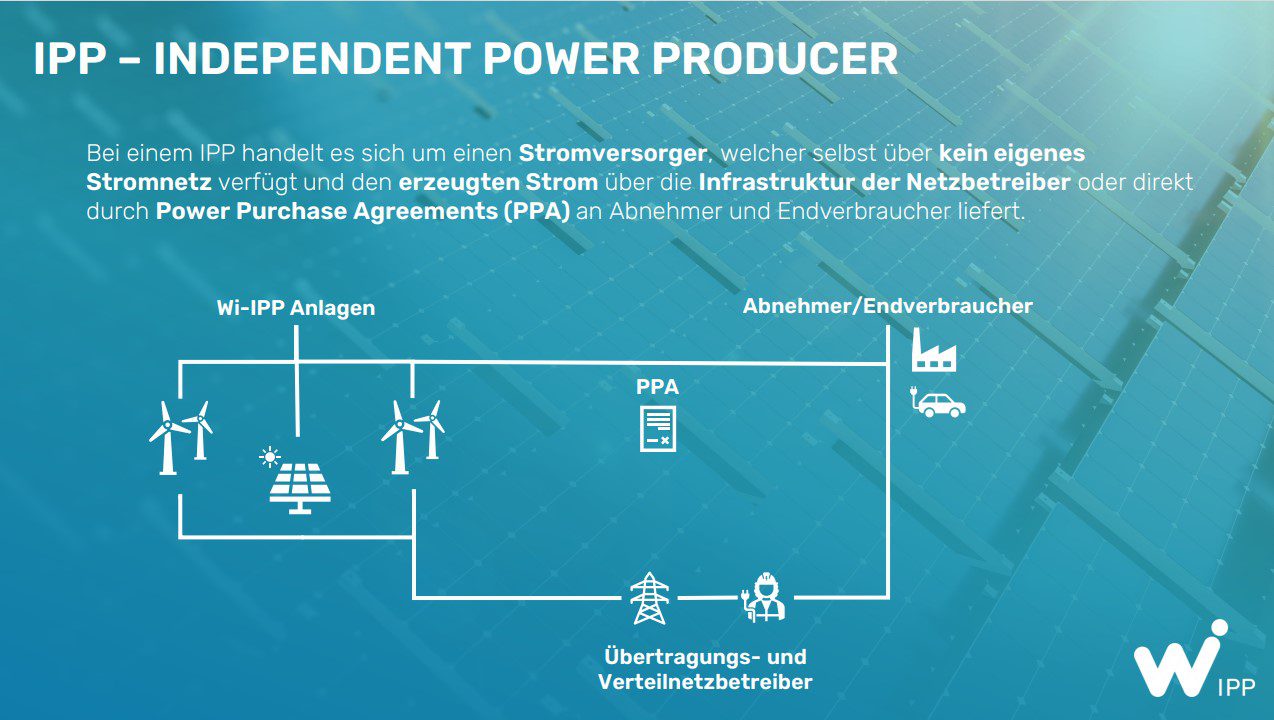

Die Wi IPP, Emittentin der Wi Kurzanleihe 02/23, nutzt Ihr Geld, um den Ankauf weiterer Wind- und Solaranlagen zu finanzieren. Dabei geht es um den Betrieb bestehender Anlagen, die grünen Strom produzieren und dadurch Erträge erwirtschaften. Durch das Erneuerbare-Energien-Gesetz genießt grüner Strom vorrangige Einspeisung ins Stromnetz und wird durch eine garantierte Vergütungshöhe nachhaltig gefördert.

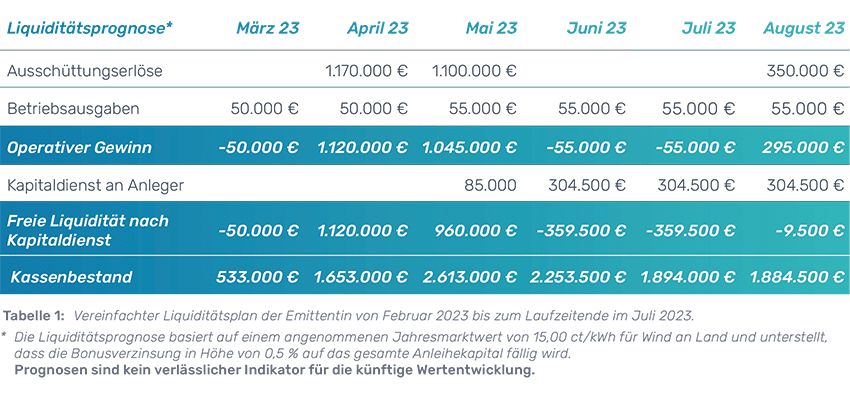

Was passiert nach Ablauf der 6-monatigen Laufzeit der Wi Kurzanleihe?

Zum 30.08.2023 erhalten Sie Ihren Investitionsbetrag zzgl. 2,5 % p.a. Zinsen zurück. Abhängig von der Strompreisentwicklung erhalten Sie zusätzlich gegebenenfalls noch einen Bonuszins in Höhe von 0,5 % p.a. Die Zinsen errechnen sich tagesgenau aus der Dauer Ihres Investments.

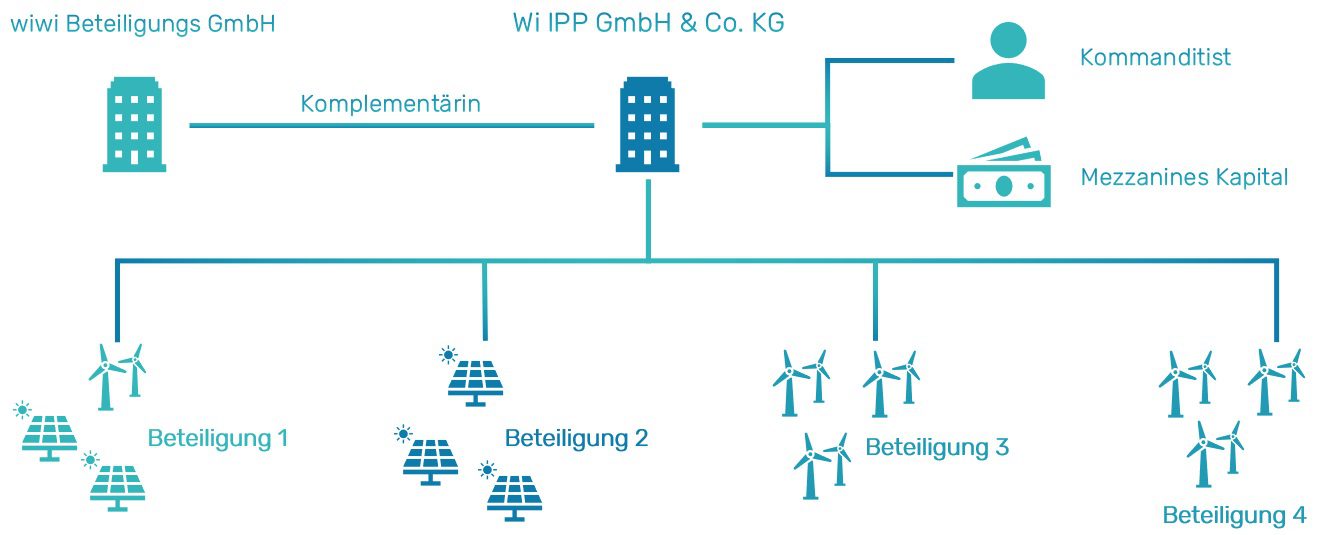

Wer ist die Wi IPP?

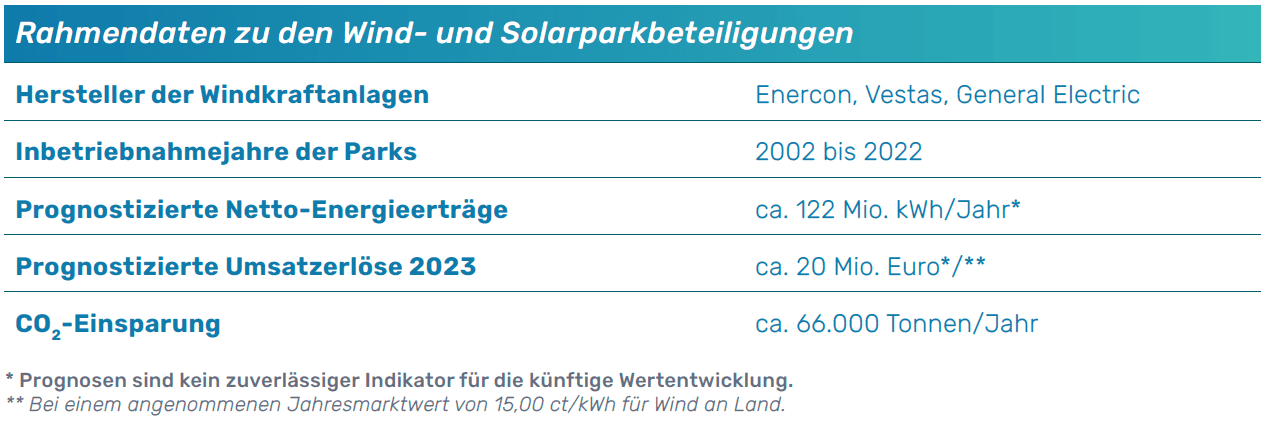

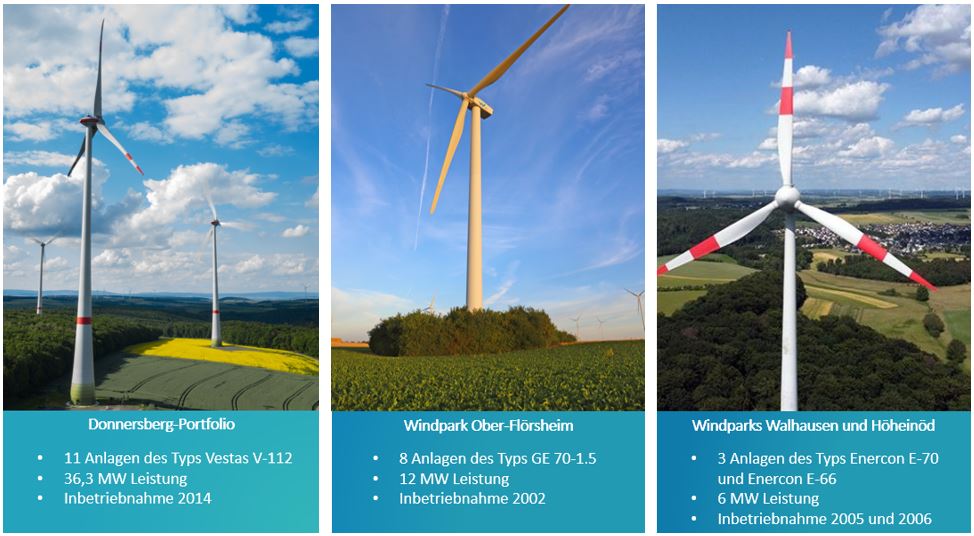

Die Wi IPP hat sich das Ziel gesetzt, erneuerbare Energieerzeugung durch Photovoltaik- und Windenergieanlagen zum Standard zu machen. Dafür betreiben die Gesellschaften, an denen die Wi IPP beteiligt ist, mehrere Wind- und Solarparks und setzen sich für die Entwicklung von Speicherkapazitäten ein. Zurzeit betreibt die Wi IPP 26 Windenergieanlagen und 3 Solarparks, deren Leistung insgesamt rund 40.000 Haushalte mit grünem Strom versorgen können.

Fokus der Wi IPP sind Anlagen mit Repowering-Potenzial, sprich, das Umrüsten bestehender Anlagen auf modernste Technologien für eine vier- bis sechsfach effizientere Stromerzeugung.

Gleichzeitig möchte die Wi IPP aber als ganzheitliches Unternehmen die Menschen am Wohlstand durch die produzierte elektrische Energie teilhaben lassen. Die Wi IPP ermöglicht daher die Partizipation sowohl von institutionellen Investor/innen aber auch ganz gezielt von Crowd-Investor/innen in der Finanzierung von Projekten.

Die Wi IPP und deren Projektgesellschaften haben bereits mehrere Crowdinvestings zusammen mit WIWIN umgesetzt, um die Partizipation von Bürger/innen und Bürgern zu ermöglichen. Dazu zählen unter anderem die Crowdinvestings Kurzanleihe 6M, Kurzanleihe 01/23 sowie Windanleihe Südwestpfalz.

Das Team der Wi IPP

„Mit gemeinsamen Investments in innovative Technologien und Erneuerbare Energien leisten wir zusammen mit Ihnen einen bedeutenden Beitrag zu einer nachhaltigen und unabhängigen Energiewende.“

Daniel Güttinger, Geschäftsführer Wi IPP

Beitrag zu UN-Zielen für Nachhaltige Entwicklung

Das Wertpapier „Wi Kurzanleihe 02/23“ unterstützt konkret zwei Ziele der Sustainable Development Goals (kurz SDG) der UN. Diese insgesamt 17 Ziele dienen der Sicherung einer nachhaltigen Entwicklung auf ökonomischer, sozialer sowie ökologischer Ebene. Konkret werden die beiden Ziele 7 und 13 unterstützt.

WIWIN Impact Scoring

Mittelverwendung

- Finanzierung für den Ankauf und Optimierung weiterer Wind- und Solar-Bestandsanlagen.