Die Eckdaten

- Maximal erwartete Rendite: 8,30 %* p. a. (inkl. 5,50 % p. a. Festzins + Bonus)

- Laufzeit: bis 31.12.2025

- Produktart: Digitales Wertpapier

- Emissionsvolumen: 750.000 Euro

- Mindestinvestment: 250 Euro

- Zinsauszahlung: zum Ende der Laufzeit

* inkl. Bonus (Details siehe Basisinformationsblatt). Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Projektbeschreibung

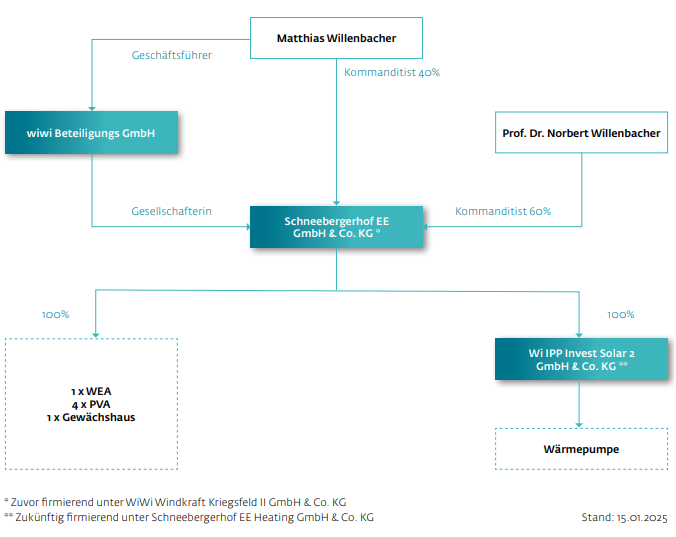

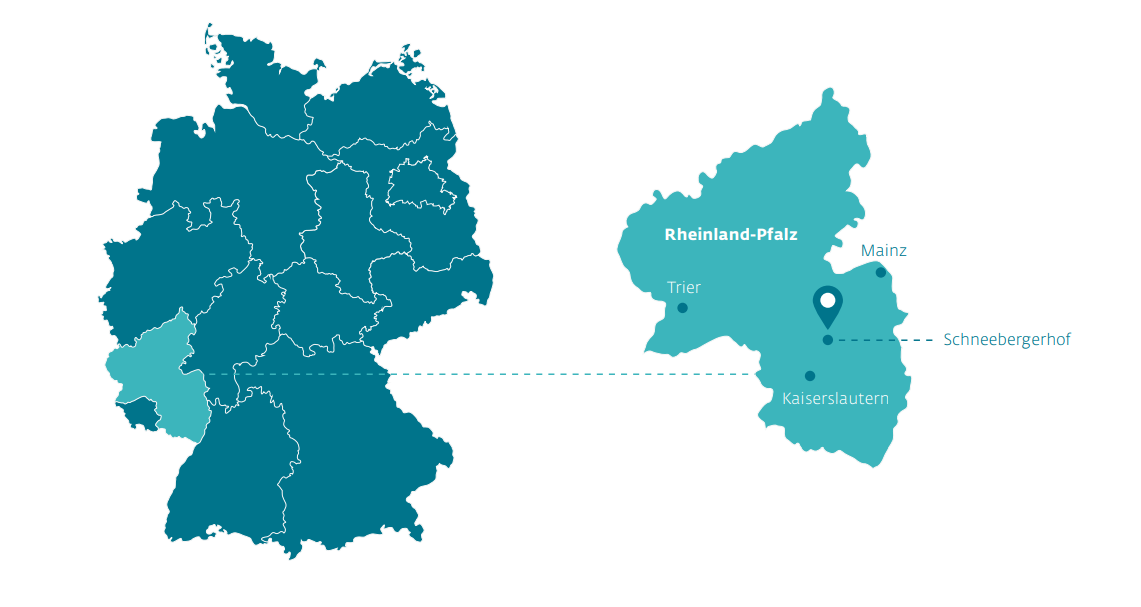

Das Agrarvision Gewächshaus ist ein Bauprojekt auf dem Schneebergerhof, das von der Schneebergerhof EE GmbH & Co. KG realisiert und nach Fertigstellung von der WiFood Center GmbH & Co. KG gemietet wird. Die WiFood Center GmbH & Co. KG übernimmt die nachhaltige Bewirtschaftung des Gewächshauses, um eine ganzjährige, regionale Versorgung mit pestizidfreiem Gemüse sicherzustellen. Dieses Vorhaben verbindet modernste Technologien mit ökologischer Verantwortung und bietet eine zukunftsweisende Lösung für die regionale Lebensmittelproduktion.

Das Gewächshaus erstreckt sich über eine Fläche von 3.500 Quadratmetern und nutzt erneuerbare Energien, die aus den eigenen Wind- und Solaranlagen der Schneebergerhof EE GmbH stammen. Die benötigte Wärme wird ausschließlich durch Wärmepumpen erzeugt, wodurch vollständig auf fossile Brennstoffe verzichtet werden kann. Zudem sorgt der Einsatz von energieeffizienter LED-Beleuchtung für eine optimierte Nutzung in den Wintermonaten. Geschlossene Wasserkreisläufe ermöglichen die Rückgewinnung und Wiederverwertung von Wasser, was den Verbrauch erheblich reduziert und die Ressourcennutzung maximiert.

Besonders hervorzuheben ist der Verzicht auf Pestizide, der durch den Einsatz von nützlichen Insekten und präziser Klimakontrolle gewährleistet wird. Dies schützt nicht nur die Umwelt, sondern fördert auch eine nachhaltige Schädlingsbekämpfung. Darüber hinaus wird der Düngemittelbedarf durch innovative Anbaumethoden deutlich gesenkt.

Das Agrarvision Gewächshaus stärkt durch diese Maßnahmen die regionale Wertschöpfung, reduziert die Abhängigkeit von Importen und bietet der lokalen Bevölkerung eine verlässliche Quelle für frische, umweltfreundlich produzierte Lebensmittel.

Wer ist die WiFood Center?

Die WiFood Center GmbH & Co. KG ist ein Unternehmen, das sich auf regionale und regenerative Lebensmittelproduktion spezialisiert hat. Mit Sitz am Schneebergerhof in Rheinland-Pfalz verbindet WiFood Center Tradition und Innovation, um nachhaltige Landwirtschaft voranzutreiben. Die Vision des Unternehmens ist es, ein Vorbild für zukunftsweisende, energieeffiziente Lebensmittelproduktion zu schaffen und als regionaler Marktführer in der Versorgung mit gesundem Obst und Gemüse für Privat- und Geschäftskunden zu agieren.

Das Unternehmen beschäftigt ein Team von 25 Mitarbeitenden und wird von Oliver Droste, dem Geschäftsführer (Managing Director), geleitet. Andreas Blatt, wissenschaftlicher Projektleiter (Chief Scientific Officer, CSO), hat das Konzept des nachhaltigen Gewächshauses maßgeblich entwickelt. Seine Expertise als Molekularbiologe und Pflanzenwissenschaftler sorgt dafür, dass das Unternehmen innovative Technologien und nachhaltige Ansätze umsetzt, um regionale Wertschöpfungsketten zu stärken und höchste Qualitätsstandards zu erreichen.

Hier geht es um mehr als nur ein Gewächshaus – es ist ein Modell für die Zukunft der Landwirtschaft. Mit deinem Investment bringst du nicht nur nachhaltige Lebensmittel auf den Tisch, sondern förderst auch regionale Unabhängigkeit und Innovation.“

Oliver Droste, Geschäftsführer WiFood Center

Deine Chancen

- Kurze Laufzeit von 9 Monaten

- Attraktive Anlagekonditionen mit Festverzinsung und variabler Bonuskomponente

- Sicherer Vermietungsstand des Objekts

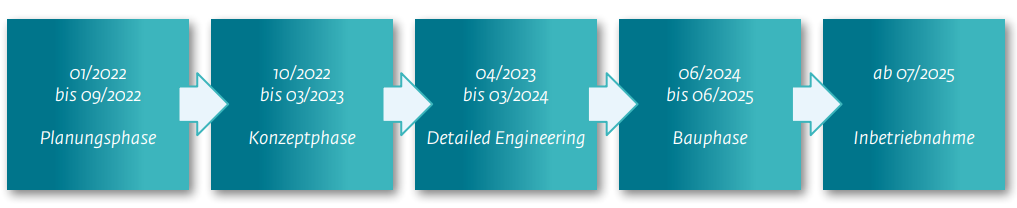

- Baubeginn ist bereits erfolgt

Deine Risiken

Totalverlust des eingesetzten Vermögens (keine Nachschusspflicht). Bitte informiere dich sorgfältig über weitere bestehende Risiken.

Mittelverwendung

Bau und Ausstattung des Gewächshauses: Dazu zählen die Errichtung des ca. 3.500 m² großen Gewächshauses sowie die Installation moderner Technologien wie LED-Beleuchtung, Entfeuchtungssystemen und Bewässerungsanlagen.

Integration erneuerbarer Energietechnologien: Der Anschluss an die bestehende Infrastruktur von Windkraft- und Photovoltaikanlagen stellt sicher, dass die Produktion unter Einsatz erneuerbarer Energien durchgeführt werden kann.

Betriebsstart: Hierunter fallen Kosten für die erste Produktionsphase, den Aufbau von Logistik- und Vertriebssystemen sowie Schulungen neuer Mitarbeiterinnen und Mitarbeiter durch unsere erfahrenen Anbauspezialisten.

Beitrag zu UN-Zielen für Nachhaltige Entwicklung

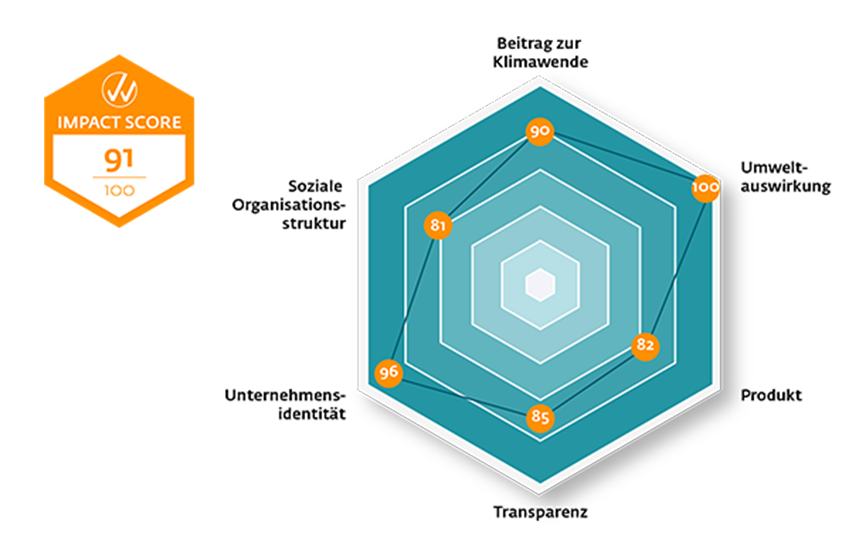

Das Wertpapier „Kurzanleihe Agrarvision Gewächshaus“ unterstützt konkret vier Ziele der Sustainable Development Goals (kurz SDG) der UN. Diese insgesamt 17 Ziele dienen der Sicherung einer nachhaltigen Entwicklung auf ökonomischer, sozialer sowie ökologischer Ebene. Konkret werden die Ziele 2, 8, 12 und 15 unterstützt.

Ziel 2 – Kein Hunger: Mit der ganzjährigen Produktion von frischem, lokalem Gemüse trägt das Gewächshaus dazu bei, die regionale Lebensmittelversorgung zu sichern und die Ernährungssicherheit zu fördern. Die umweltschonende Anbauweise stellt sicher, dass die Erträge nachhaltig und gesund sind, ohne die natürlichen Ressourcen zu belasten.

Ziel 8 – Menschenwürdige Arbeit und Wirtschaftswachstum: Das Agrarvision Gewächshaus stärkt mit fairen Arbeitsplätzen, regionaler Wertschöpfung und innovativen Technologien das nachhaltige Wirtschaftswachstum.

Ziel 12 – Nachhaltige/r Konsum und Produktion: Durch den Einsatz von erneuerbaren Energien und innovativen Techniken wie Wasserrückgewinnung und LED-Beleuchtung setzt das Gewächshaus auf nachhaltige Produktionsprozesse. Es wird darauf geachtet, Abfälle zu minimieren und den ökologischen Fußabdruck in der gesamten Wertschöpfungskette zu reduzieren.

Ziel 15 – Leben an Land: Das Gewächshaus fördert eine nachhaltige Nutzung von Landressourcen, indem es ohne Pestizide arbeitet und die Bodengesundheit durch innovative Technologien bewahrt. Gleichzeitig unterstützt es die Biodiversität durch den Einsatz von Nützlingen und ökologisch abgestimmte Anbaumethoden.